抗衡「息魔」有妙法?

日期:2022-06-28

美联储下周议息,市场预计6月和7月美国都会加息50个基点。港美息差扩阔,套息交易或会增加,资金外流或会令到港元弱势,拆息或会在未来一段时间较快速向上,如果未来一个月拆息持续高於1.2厘以上,触及到H按锁息上限(2.5厘)水平,同时银行体系结余跌至1000亿以下,香港银行或会有加息压力。一旦按息向上,供楼人士可考虑用以下几招抗衡「息魔」的影响!

首先,由於早前疫情影响楼市成交,银行今年的按揭生意仍「未到数」,是以多家银行近日相继调升按揭现金回赠,现时银行转按现金回赠最高达1.5%,再额外加数千元,以500万元贷款额为例,转按现金回赠可达7.95万元,扣除律师费等杂费后,仍有约7万元。在现时H按实际按揭约为1.56厘计,现金回赠金额几乎可抵销首年的利息开支。

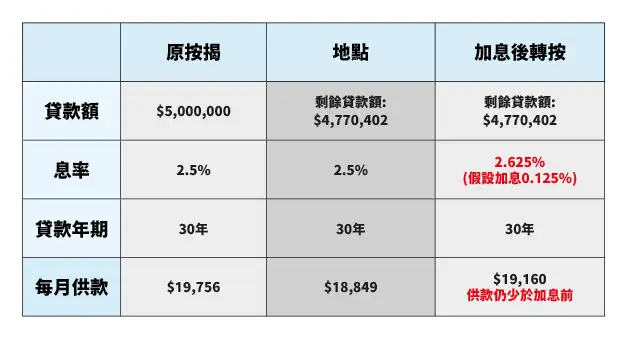

另外,若然觉得息口上升,每月供款压力较大的话,可考虑用拉长年期的方法去减少供款付担。现时银行按揭年期最长只有30年,如何自制多於30年的按揭年期?这便要善用转按,例子,如供楼人士已供款2年,即剩余按揭年期为28年,如若在这时转按,再把按揭年期拉长至30年,贷款额不增加的情况下,每月供款金额会减少。以贷款额500万做例子,以P按息2.5厘计,原供款为1.96万元,供款2年后转按再做30年按揭的话,每月供款会减至1.88万元,每月供款少约900元,即使预计加息0.125厘,每月供款仍较原本少近600元。(见图表)

第三个抗衡加息的方法,便是选用有高息存款挂鈎(mortgage link)户口的按揭计划,现时部分银行容许贷款人及一至两名家人的存款户口皆可享有等同於供楼利息的高息存款户口,可让贷款人以储蓄资金去对冲到加息的影响。不过,贷款人及家人的享高息的总存款金额,不能超过总贷款金额50%。

事实上,在加息周期临近之下,供楼人士要检视一下现行自己的按揭计划是否有足够「安全网」,包括如果是H按计划,有没有「锁息上限」?有没有mortgage link户口?转按罚息期有多长?能否每两年转按去帮助悭息?如不清楚如何计算才最划算,建议找专业人士协助,便不用计数计到「头大」了。