定息按揭真系稳阵唔使忧?

日期:2020-08-18

定息按揭计划顾名思义在供款期内,息率固定,不受H按及P按波动影响。换言之,计划在加息周期快时,可为业主提供稳定的保障,反之在近月的低息环境下,计划的吸引力则值得商榷。计划另一特色是,借款人毋须通过压力测试,让入息刚刚符合要求的置业人士也可「摱车边」上车。

是次计划於今年《财政预算案》中公布,试验期6个月,为1,000万元或以下私人住宅借贷,提供3个年利率及3个年期选择的定息按揭贷款,分别2.75%、2.85%及2.95%的10年、15年及20年期定息按揭贷款,总额10亿元。借款人毋须符合加息压力测试,但现行供款与入息比率(DSR)要求仍适用。当定息期完结后,借款人可继续选择定息或转浮息。

虽然计划旨在为减低置业人士面对的利率波动风险,不过减低风险其实是有价的,当定息期内无大规模加息,就会比浮息支付更多利息。追溯2009年,港府也曾推出十年期定息按揭计划,定息设定为3.78%,但在过去10年期间,按揭利率最高仅达2.625%,足见减低风险的代价颇厉害。

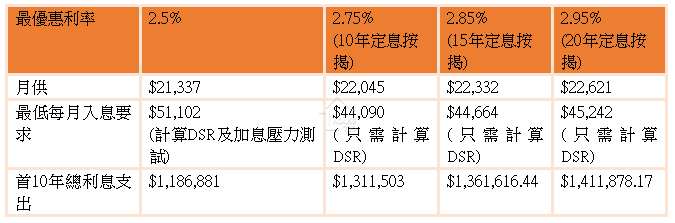

例子:

假设某单位600万元,9成按揭,还款年期30年:

由此可见,如果10年内的最优惠利率维持2.5%不变,选择定息计划的借款人将会支付更多利息,但受惠於毋须通过「加3厘」的压力测试,变相降低每月入息要求,帮助市民更易上车。一般而言,定息计划用作规避息率上升的风险,原则上一定稳阵,然而,以过去10年本港平均息率约为2厘左右,除非借款人预测本港及美国至少在10年内将有加息压力,否则未见定息按揭可以唔使忧!

资料来源:中原地产